Wat is er bedacht om een nieuwe kredietcrisis tegen te gaan? Europa heeft een mening over banken en uw lening

Er werd en wordt van alles bedacht om een nieuwe kredietcrisis tegen te gaan

en te zorgen dat banken niet omvallen zoals in 2008. Er werd gesproken,

gebazeld en besloten. De zogeheten Basel Akkoorden. Vanuit deze Zwitserse

stad wordt er toezicht gehouden op de afspraken die zijn gemaakt. Collega

Raymond Frenken dook in de wereld van de kredietwaardigheid van banken.

Door Raymond Frenken

Basel3, Basel4 en binnenkort ook Basel5?

De Europese Commissie stelt voor om Europese banken nog meer tijd en nog meer

flexibiliteit te geven om te voldoen aan nieuwe, strengere eisen die in

internationaal verband zijn afgesproken. Brussel wil de nieuwe regels van het

zogenaamde Basel3 pakket twee jaar later in te voeren, in 2025, en dan gefaseerd

tot aan 2030. Op deze manier wil de Commissie mogelijke economische effecten van

de regels zoveel mogelijk verzachten en tegelijk toch voldoen aan wereldwijde

afspraken voor financiële stabiliteit.

Schuld

Met haar voorstel stuurt de Commissie aan op een conflict met internationale bank

toezichthouders in Basel en met de Verenigde Staten. Ministers van financiën en

centrale bankiers van G20 landen hebben in 2017 besloten tot strengere

kapitaaleisen voor banken wereldwijd. BIS directeur Agustin Carstens zei eerder

deze week nog dat verder uitstel niet langer gewenst is. De VS zijn intussen

klaar voor invoering in 2023.

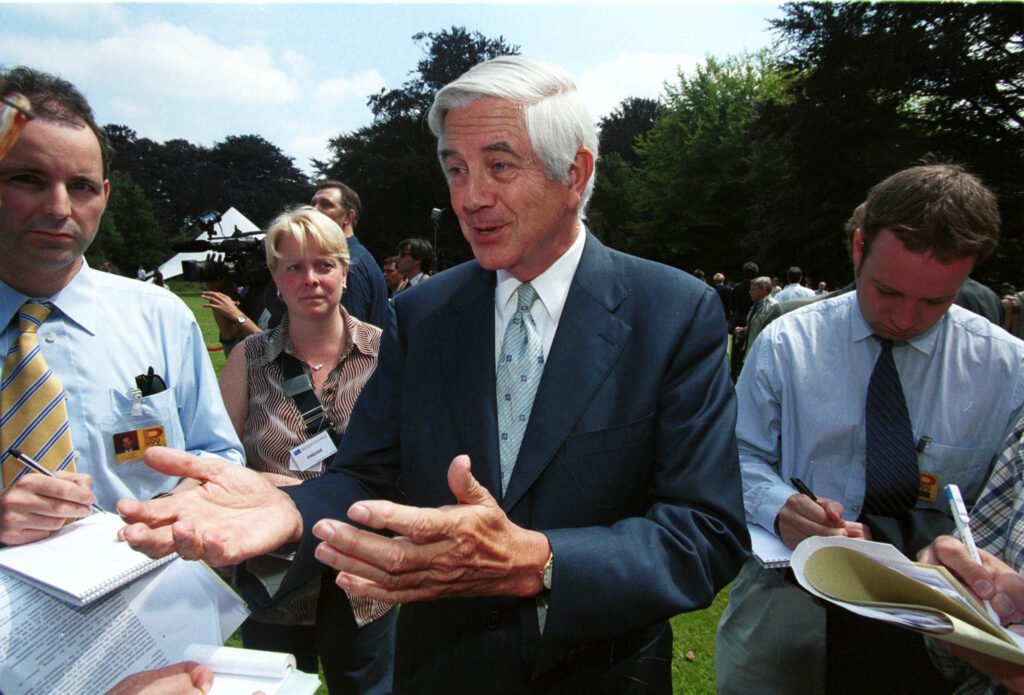

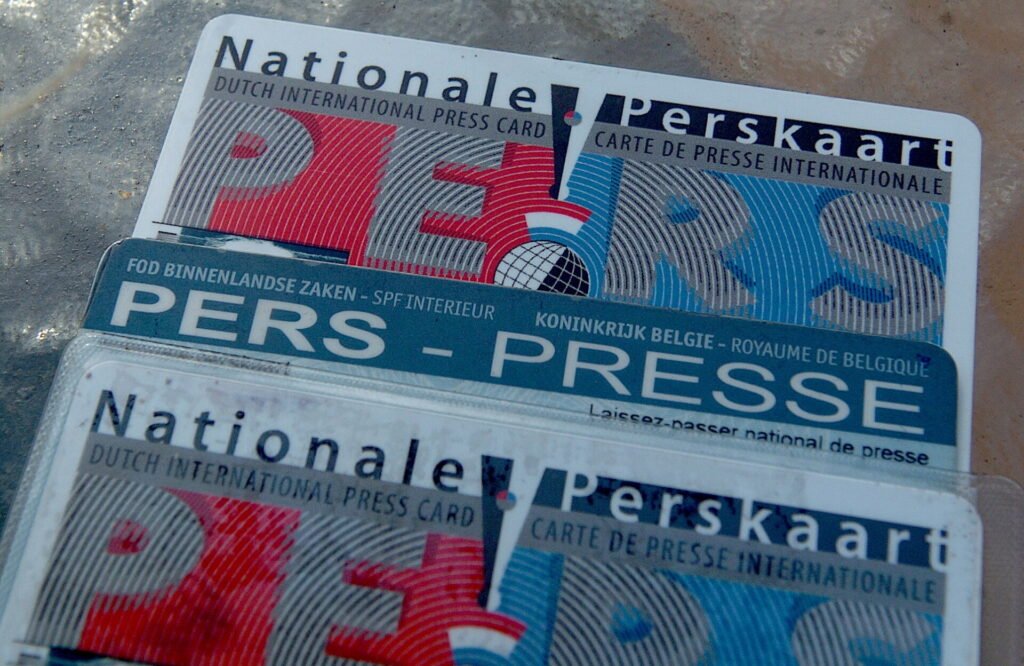

voorwaarden overeenkomstig de Basel III afspraken. Op de foto reclame

voor een bekende Amerikaanse spaarbank waar veel particulieren hun

centjes hebben ondergebracht, de Lincoln Savings Bank in China Town, New

York, USA Foto: © Peter-Vincent Schuld

“Onze tijdlijn toont realisme,” zei eurocommissaris Mairaed McGuinness. Haar

collega Valdis Dombrovskis sprak van “een gebalanceerde aanpak”.

De Basel3 discussie is cruciaal voor de wereldwijde financiële stabiliteit. Het

pakket wordt gezien als het sluitstuk van de vele megapakketten aan

internationale bankregels die zijn ingevoerd in reactie op de kredietcrisis van

2007-08. Toen moesten een groot aantal Europese banken gered moesten worden op

kosten van de belastingbetalers. De EU heeft het toezicht op de banken

verscherpt; dat is nu in handen van de ECB in Frankfurt. De kapitaaleisen hebben

vorm gekregen in de Capital Requirements Directive waar al vijf verschillende

versies van bestaan. De Commissie heeft nu voorgesteld om Basel3 onder te

brengen in CRD6.

Peter-Vincent Schuld

Het voorstel is ook van belang voor Europese bedrijven die geld lenen en voor

mensen met een hypotheek. Het Basel3 pakket stelt strengere eisen aan de manier

waarop banken hun kredietrisico’s berekenen. Banken mogen bijvoorbeeld hun eigen

interne modellen niet langer gebruiken – Basel3 ontneemt hen dus ook een stukje

autonomie. Banken zeggen dat ze hierdoor gedwongen worden een hogere

rente-opslag te berekenen – en de leningen en hypotheken dus duurder moeten

maken. In de Nederlandse praktijk gebeurt dit al, zoals bijvoorbeeld bij MKB-ers

die ruim 10% rente betalen op hun banklening terwijl de officiële rente negatief

is. De nieuwe regels willen de risicokosten ook transparanter maken.

Peter-Vincent Schuld

Nederlandse banken hebben zich al voorbereid op de nieuwe regels. Slechts tien

Europese systeembanken moeten nieuw geld gaan zoeken. Volgens berekeningen van

de Europese bankenautoriteit EBA komen deze tien banken samen zo’n 27 miljard

euro tekort zodra de nieuwe regels toegepast worden. Eerdere stresstesten van de

EBA hebben laten zien dat vooral gaat om de grote banken in Duitsland –

Deutsche Bank en Commerzbank – en Frankrijk – Societe Generale en BNP Paribas –

en enkele kleinere banken in Italië en Spanje.

Schuld

De EBA ging vorig jaar nog uit van een extra kapitaalbehoefte ter grootte van 52

miljard euro. Daarmee lijkt die 27 miljard euro relatief laag, iets dat de

Europese bankensector zonder al te veel moeite kan absorberen. Lobbyisten hebben

enkele jaren geleden de Commissie de stuipen op het lijf gejaagd door te spreken

over een mogelijk impact van maar liefst 900 miljard euro. Een recentere studie

van Copenhagen Economics, uitgevoerd in opdracht van de bankensector, rept over

300 a 400 miljard euro.

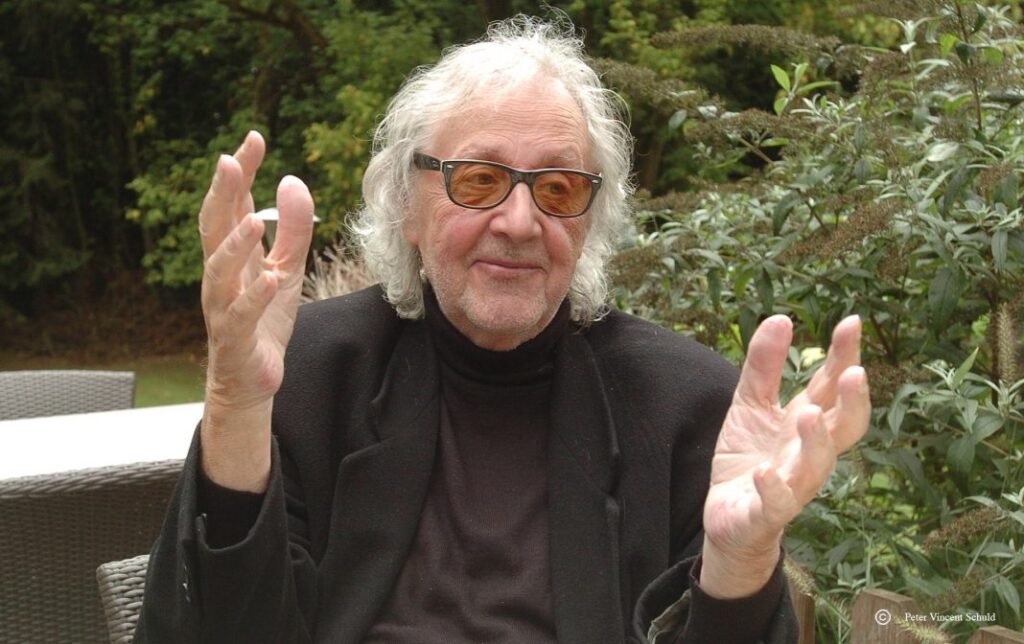

Peter-Vincent Schuld

Toen de ECB vorig jaar – tijdens de Coronacrisis – de banken een verbod oplegde

om dividenden uit te betalen bleek dat deze maatregel direct zo’n 30 miljard

euro aan liquiditeit opleverde, ruwweg net zoveel als het bedrag dat de tien

grote systeembanken nu tekort hebben. Een jaar geen dividenden te betalen kan in

theorie ook deel van oplossing zijn.

de foto de Börsenstrasse en de Börsenplatz in de directe omgeving van

het beursgebouw in Frankfurt, Duitsland Foto: © Peter-Vincent

Schuld

In de praktijk zal dat gebeuren door extra kapitaal ophalen op de financiële

markten door bijvoorbeeld nieuwe aandelen uit te geven. Hiermee kunnen de banken

dan hun financiële positie versterken. Maar helemaal pijnloos is dat niet,

aangezien daardoor de winst per aandeel verwatert. Banken doen dat liever niet

omdat ze hierdoor minder aantrekkelijk worden voor beleggers. Daarmee komt het

hart van het Basel3 debat in zicht. Angst voor beleggers – met een wereldwijd

perspectief – dwingt Europese bankiers tot een keuze.

© Peter-Vincent Schuld

“De Europese Unie is gegijzeld door de too-big-to-fail banken,” zegt

Christophe Nijdam, directeur-generaal van de Franse vereniging van

institutionele beleggers Af2i, sprekend op persoonlijke titel. “Het algemeen

belang – financiële stabiliteit – lijkt ondergeschikt te zijn aan de individuele

belangen van de systeembanken.”

De afgelopen jaren hebben banken het Basel3 plan regelmatig geframed als een

nieuw, extra pakket maatregelen dat volgens hun eigenlijk ‘Basel4’ had moeten

heten. Het plan werd vergeleken met een marathon die na de start niet 42

kilometer lang was maar 60. Door te spreken over ‘Basel4’ hebben Europese banken

de discussie op scherp gezet.

samenleving en de daarbij behorende cultuur staan en toch voldoen aan alle

harde garanties. Ouderwets bankieren met geringere risico´s. Op de foto

vestiging van de Volksbank in Füssen, Duitsland Foto: © Peter-Vincent Schuld

De extra tijd en flexibiliteit die de Europese Commissie voorstelt valt

desondanks niet goed bij de banken. Duitse bankenvereniging BDB noemt het

voorstel een stap in de goed richting die niet ver genoeg gaat. ”Wij als banken

kunnen hier niet tevreden mee zijn,” zegt BDB chef Christian Ossig. In Parijs

wordt de EU herinnerd aan een eerdere belofte dat Basel3 niet zou leiden tot een

“significante” toename van de kapitaaleisen.

oogje gehouden moet worden. Op de foto een filiaal in San Pedro

Alcantara, Spanje Foto: © Peter-Vincent Schuld

Andere critici vrezen dat het voorstel van de Commissie de deur opent voor

verdere verwatering van de nieuwe regels. De Europese Commissie en de leden van

het Europees Parlement mogen zich nu voorbereiden op alternatieve voorstellen,

talloze amendementen en een verdere discussie over de invoering. Nijdam

benadrukt daarbij de steun die de banken hebben ontvangen tijdens de

Coronacrisis.

versturen kan via Western Union, als er geld was. We zagen dit beeld in

Zutphen, Nederland Foto: © Peter-Vincent Schuld

“We moeten niet vergeten dat de banken de Coronacrisis goed zijn doorgekomen

dankzij de steun van de ECB – met 1850 miljard euro aan liquiditeit via het PEPP

programma – en dankzij staatsleningen, zoals die 140 miljard euro van het Franse

ministerie van financiën. Zonder deze steun zouden ze al snel uit de bocht zijn

gevlogen,” aldus Nijdam.

“Ik ben nog altijd verbijsterd als ik de lobby-pitch zie die zegt hoe

ondersteunend en goed de banken zijn geweest tijdens de Coronacrisis.”

zodat het regenwater opgevangen wordt zoals hier in Turnhout, België

Intussen begint Brussel banken ook aan te spreken op het belang van duurzame

financiering en de transitie naar een klimaatbestendige economie. Tegelijk met

het Basel3 voorstel presenteerde de Commissie deze week haar plan om banken te

dwingen om beter om te gaan met duurzaamheidsrisico’s en deze ook onderdeel te

maken van hun risicomanagement. Is een lening aan een olieproducent of een

kolenhandelaar nog wel toekomstbestendig?

Net als bij de ECB in Frankfurt krijgt ook Basel steeds meer aandacht voor

klimaatrisico’s. Als centrale bankiers en ministers van financiën de rest van

wereld ook hiervoor warm worden dan laat een nieuwe discussie over ‘Basel5’ niet

lang meer op zich wachten.

Nederlands

Nederlands